Nota spese e giustificativi: regole di conservazione e conservazione sostitutiva

21 Maggio 2021

La dematerializzazione e la conservazione sostitutiva delle note spese e dei giustificativi è possibile solo rispettando i requisiti previsti dalla normativa vigente: modificabilità, integrità, autenticità e leggibilità sono caratteristiche necessarie dei documenti archiviati con le procedure informatiche. Scopriamolo assieme nel nostro articolo di approfondimento.

Numerose società, soprattutto quelle con un elevato numero di dipendenti e professionisti che devono gestire un grande numero di note spese, si pongono l’obiettivo di dematerializzare e conservare le note spese e i relativi giustificativi in maniera alternativa e digitale (ricevute di taxi, titoli di viaggio su mezzi di trasporto pubblici, copie cartacee di ricevute dei ristoranti, ecc.), grazie a sistemi informatici gestionali dedicati.

Non più scontrini e fatture cartacee ma file in formato .pdf o immagini .jpg inviati dal dipendente tramite smartphone e archiviati da remoto. Ma quali caratteristiche devono avere i documenti citati?

Giustificativi note spese: quali caratteristiche devono avere?

Normativa e prassi vigenti (Agenzia delle Entrate, interpello 388/2019) impongono che qualunque documento analogico a rilevanza fiscale (tra cui le note spese e i loro allegati) debba possedere le seguenti caratteristiche: immodificabilità, integrità, autenticità e leggibilità (art. 2 del DM 17.6.2014, art. 3 dei DPCM 13.11.2014 e 3.12.2013) per poter essere dematerializzato.

Nel rispetto di quanto sopra, i documenti analogici possono essere quindi sostituiti da documenti informatici, dei quali possono essere realizzati, inoltre, duplicati informatici ai sensi dell’art. 23-bis del CAD (cioè il Codice dell’Amministrazione Digitale). A riguardo, l’Agenzia delle Entrate (interpelli n. 388/2019 e 417/2019), ha osservato che i giustificativi allegati alle note spese hanno di solito una corrispondenza nella contabilità dei cedenti o prestatori tenuti agli adempimenti fiscali. Risultano quindi documenti analogici originali “non unici” ai sensi dell’art. 1, lett. v), del CAD, che qualifica come tali “i documenti per i quali sia possibile risalire al loro contenuto attraverso altre scritture o documenti di cui sia obbligatoria la conservazione, anche se in possesso di terzi”.

È necessario un pubblico ufficiale per fare controlli e verifiche delle note spese?

Secondo l’Amministrazione finanziaria, la nota spese in formato analogico può essere considerata un documento originale “non unico”. Quindi, il processo di conservazione elettronica dei giustificativi allegati alle note spese dei dipendenti è correttamente perfezionato senza che un pubblico ufficiale verifichi e attesti la conformità all’originale delle copie informatiche e delle copie per immagine su supporto informatico (ai sensi dell’art. 4, c. 2, del DM 17.6.2014).

Se il giustificativo allegato alla nota spese non consente di risalire al suo contenuto attraverso altri documenti o scritture di cui sia obbligatoria la conservazione (anche se in possesso di terzi) allora lo stesso giustificativo vale come documento analogico originale “unico”, la cui conservazione sostitutiva necessita dell’intervento del pubblico ufficiale (A.E., interpello 388/2019).

La normativa per le note spese e i giustificativi elettronici

La normativa di riferimento per le note spese e i giustificativi elettronici (art. 3, DM 17.6.2014) inoltre prevede:

- il rispetto del codice civile, del CAD e delle relative regole tecniche, nonché delle altre norme tributarie sulla corretta tenuta della contabilità;

- le funzioni di ricerca e di estrazione delle informazioni dagli archivi informatici in relazione almeno al cognome, al nome, alla denominazione, al codice fiscale, alla partita IVA, alla data o associazioni logiche di questi ultimi;

- l’apposizione, a conclusione del processo di conservazione, di un riferimento temporale opponibile a terzi sul pacchetto di archiviazione.

I costi delle note spesa sono deducibili?

La deducibilità dei costi delle note spese è subordinata ai requisiti (inerenza, competenza e congruità) previsti dal TUIR ( cioè il Testo unico delle imposte sui redditi, DPR 917/1986), ferme restando le modalità di imputazione dei redditi in capo ai soggetti rimborsati (art. 69, c. 2, del TUIR).

Secondo l’articolo 69, c. 2, DPR 917/1986 “le indennità i rimborsi forfettari, i premi e i compensi di cui alla lett. m) del c. 1 dell’art. 67 (indennità di trasferta di lavoro, i rimborsi forfetari di spesa, i premi e i compensi erogati ai direttori artistici, ecc. – NdR) non concorrono a formare il reddito per un importo non superiore complessivamente nel periodo d’imposta a 10.000 euro. Non concorrono, altresì a formare il reddito i rimborsi di spese documentate relative al vitto, all’alloggio, al viaggio e al trasporto sostenute in occasione di prestazioni effettuate fuori dal territorio comunale.”

In parole più semplici, i giustificativi di spesa – parte integrante delle note cui si riferiscono – sono strumenti necessari al controllo non solo sotto il profilo della certezza della spesa, ma anche dell’inerenza e del rispetto dei criteri fissati dal TUIR per la deducibilità dei costi.

Per questo è utile ricordare quanto è stato prodotto dalla giurisprudenza di legittimità nel corso degli anni.

Di particolare interesse è, infatti, una sentenza della Corte di Cassazione (sent. 6650/2006) secondo cui in tema di imposte sui redditi e con riguardo al reddito di impresa, la semplice produzione di documenti di spesa (nella specie, “note spese” liquidate da una società ai propri dipendenti) non prova, di per sé, la sussistenza del requisito della inerenza all’attività di impresa. A tal riguardo, infatti, perché un costo possa essere incluso tra le componenti negative del reddito, non solo è necessario che ne sia certa l’esistenza, ma occorre altresì che ne sia comprovata l’inerenza, vale a dire che si tratti di spesa che si riferisce ad attività da cui derivano ricavi o proventi che concorrono a formare il reddito di impresa. Per provare tale ultimo requisito, non è sufficiente, poi, che la spesa sia stata dall’imprenditore riconosciuta e contabilizzata, atteso che una spesa può essere correttamente inserita nella contabilità aziendale solo se esiste una documentazione di supporto, dalla quale possa ricavarsi, oltre che l’importo, la ragione della stessa” (si veda anche Cass., ordinanza 11241/2017).

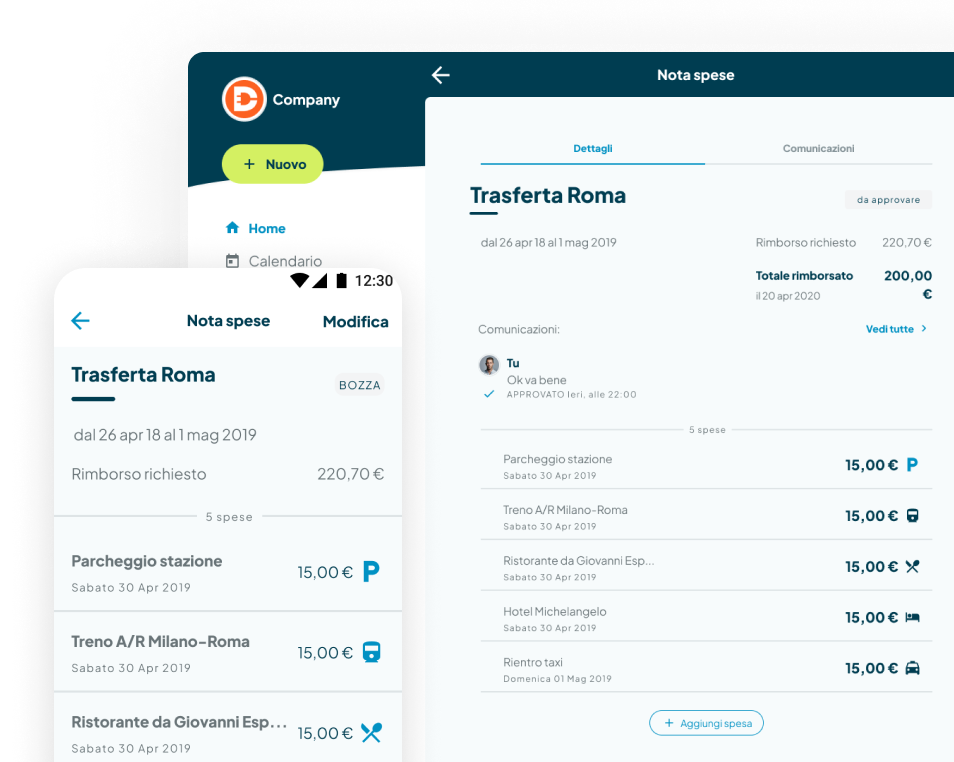

La app Fluida aiuta aziende, risorse umane e dipendenti nella conservazione di note spese e giustificativi: è infatti presente la funzione “Nota spese” dove poter inserire le informazioni di spesa in modo semplice e intuitivo, dalla App per smartphone o da qualunque altro dispositivo.

Puoi aggiungere una fotografia del giustificativo di spesa per ogni voce inserita, oltre a tutte le informazioni correlate. Prova la app Fluida per 15 giorni gratis.

Gestione presenze

Gestione presenze Timbratura smart

Timbratura smart Risorse umane

Risorse umane Documenti

Documenti Comunicazioni importanti

Comunicazioni importanti Pianificazione turni

Pianificazione turni Comunicati

Comunicati